米国IPOを目指す日本企業が知るべきポイント

米国でIPOを成功させるためには、以下の取締役会の構成要件を満たす必要があります。

- 独立取締役の設置: 取締役会の公平性を確保。

- 必須委員会の設置:

- 監査委員会(Audit Committee)

- 報酬委員会(Compensation Committee)

- 指名委員会(Nominating Committee)

- 多様性要件: NASDAQでは取締役会の多様性ポリシー策定と開示が必要。

- 外国企業向け免除措置: 日本の会社法に基づく柔軟な対応が可能。

準備期間: 通常6〜9ヵ月で、取締役会の調整やSEC提出書類の準備が進められます。

これらを踏まえ、取締役会の構成を米国基準に適合させることがIPO成功の第一歩です。

NASDAQ及びNYSEの取締役会要件

独立取締役の設置

NASDAQやNYSEでは、取締役会に利害関係を持たない独立取締役を置くことが求められています。これにより、取締役会での意思決定が公平で客観的なものとなるよう期待されています。

必須委員会

上場企業は以下の3つの委員会を設置し、それぞれに独立取締役を配置する必要があります。

- 監査委員会(Audit Committee)

財務報告や内部統制を監督します。 - 報酬委員会(Compensation Committee)

役員報酬の設定や評価を担当します。 - 指名委員会(Nominating Committee)

取締役候補の選定を行います。

これらの委員会は、企業のガバナンスを強化し、透明性を高めるための重要な役割を果たします。

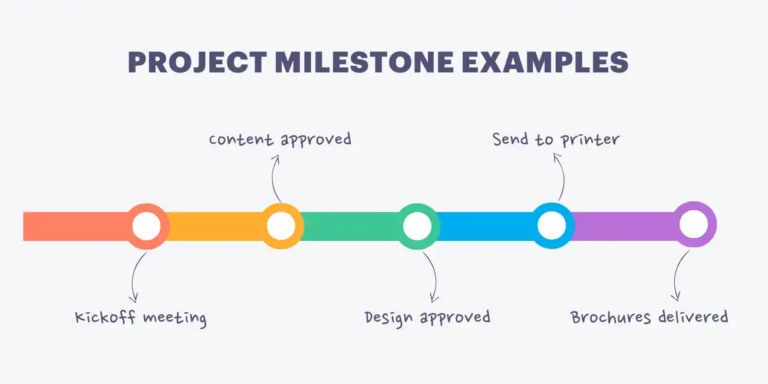

新規上場企業におけるスケジュール

IPOプロセスは通常6~9ヵ月で完了します。この期間中、企業は取締役会の構成を見直し、必要な委員会を設置する作業を進めます。これらの準備は、上場の成功に向けた重要なステップとされています。

次のセクションでは、取締役会の多様性要件について詳しく解説します。

取締役会の多様性要件

NASDAQの多様性ルール

NASDAQに上場している企業(外国企業を含む)は、取締役会の多様性を推進するためのポリシーを策定する必要があります。このポリシーには、取締役候補者を選定する際に多様性基準を考慮するプロセスが含まれています。また、取締役会の多様性状況やポリシーの運用状況については、定期的に開示することで透明性を確保することが求められます。

多様性情報の開示

外国企業は、年次報告書「Form 20‑F」に取締役会の構成やガバナンスポリシーに関する情報を記載し、米国の投資家に向けて開示する必要があります。

外国企業(Foreign Private Issuer)向けの免除措置

外国企業は「Form 20‑F」を提出することで、「Form 10‑K」の提出を代替することが認められており、一部の開示要件についても柔軟な対応が可能です。

次節では、日本企業がこれらの免除措置を適用する際の手順について詳しく解説します。

sbb-itb-6454ce2

日本企業向けの免除措置

前節で触れた外国企業向けの措置に続き、このセクションでは日本企業が利用できる本国実務慣行免除について説明します。

NASDAQやNYSEでは、日本の会社法などが米国基準と同等と認められる場合、特定のガバナンス要件が免除され、さらに四半期報告書(Form 10‑Q)の提出が不要とされています。

この免除を申請する際には、取引所のガイドラインに従い、本国の規制と米国基準が同等であることを示す比較資料を提出する必要があります。

日本企業の対応ステップ

これまでの要件を踏まえ、日本企業が取締役会の構造要件を満たすための具体的な手順を紹介します。

取締役会の構造調整

取締役会を米国基準に近づけるため、以下を整備します:

- 独立取締役を過半数にする

- 監査、報酬、指名委員会を設置する

- 多様性ポリシーを実行するための体制を構築する

コンプライアンスのスケジュール

対応プロセスは3つのフェーズに分けられます:

- 候補者の選定と独立性の確認

- 委員会の設置とガバナンス体制の構築

- SEC提出前の最終確認

アドバイザリーサポート

Spirit Advisorsは、取締役会の構造見直しからSEC提出書類の作成、日米間のコミュニケーションまで、包括的にサポートします。

サポート内容:

- 取締役会の構造調整

- スケジュール策定

- 提出書類の作成

- バイリンガル対応

まとめ

これまでの内容を踏まえ、重要なポイントを整理します。

基本的な要件

米国市場では、Foreign Private Issuer(FPI)として一部の報告要件が軽減される場合があります。

主な構成要素

- 独立取締役の設置

- 監査、報酬、指名の各委員会の設置

- 内部統制体制の整備

準備期間について

米国IPOの準備には通常6〜9ヵ月が必要です。この期間には、書類作成、SEC登録、ロードショー、価格決定などのプロセスが含まれます 。

米国市場で成功するには、企業の成長戦略を明確に示すことが重要です。特に、取締役会の構成要件を満たすことが、その第一歩となります。