日本企業が米国IPOを検討する理由と2023–2025年の市場動向を簡単に解説します。

- **IPOスポンサーとは、**スピリットアドバイザーズのように、米国IPOに関してお客様が米国IPOに関して心配していることを全て払拭できるだけの知識と実績と実行力を兼ね備えた会社のことです。

- 米国IPOの魅力: グローバル投資家へのアクセス、高い流動性、迅速な上場準備(6〜9ヶ月)。

- 日本との違い: 米国は将来の成長性を重視し規制が柔軟。日本は過去の実績重視で規制が厳格。

- 最近の市場変化:

- SPAC市場の縮小 → ダイレクトリスティングや従来型IPOが注目。

- テクノロジー・AI企業が高い評価を受けやすい。

- EGC制度などで報告義務が軽減。

- 課題:

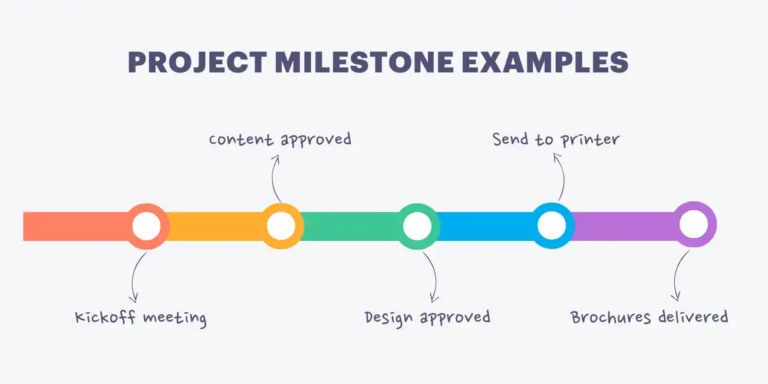

日米IPO比較表

| 項目 | 米国IPO | 日本IPO |

|---|---|---|

| 準備期間 | 6〜9ヶ月 | 長期間 |

| 規制要件 | 柔軟 | 厳格 |

| 評価基準 | 将来の成長性を重視 | 過去の実績を重視 |

| 投資家層 | グローバル | 国内中心 |

対応策として、専門家との連携や規制対応体制の強化が成功の鍵です。

米国IPO市場の動向と銘柄選定のポイント

日本企業の上場戦略に直結する2023-2025年の米国IPO市場の主要な変化

前節で触れたIPOに関する課題を踏まえ、2023年から2025年にかけての市場動向を整理します。

SPAC市場の縮小とその影響

2023年以降、SPAC市場は縮小傾向にあります。この結果、ダイレクトリスティングや従来型IPOが再び注目を集めています。これにより、取引の透明性が向上し、投資家の信頼を得る動きが強まっています。次に、成長分野のトレンドや規制の最新情報について見ていきます。

テクノロジー・AI企業のIPO動向

テクノロジーやAI関連企業は、将来性が評価されやすい分野です。そのため、高いバリュエーションでの資金調達や、国際的な投資家からの注目を集めやすい傾向があります。米国市場では、成長性を重視した評価や迅速な準備期間、国際的な投資家層、柔軟な規制が特徴。一方、日本市場は、実績重視の評価基準、長期的な準備期間、国内投資家中心、厳しい規制が特徴です。

新たな規制と政策変更

米国では、外国私募発行者(FPI)登録による報告義務の軽減や、新興成長企業(EGC)制度を通じた開示要件の簡素化が進んでいます。また、D&O保険の確保がIPO準備における重要なポイントとなっています。これらの規制変更を踏まえ、次のセクションでは、日本企業が直面する具体的な課題とその対策について掘り下げます。

sbb-itb-6454ce2

日本企業が直面する主な課題

前節で触れた規制改定を踏まえ、日本企業が直面する具体的な課題を以下に整理します。

コストとコンプライアンスの負担

SPACの縮小やEGC制度などの規制変更により、企業には新たなコスト負担と体制整備が求められています。これらのコストは、投資銀行手数料や法務・会計費用、上場手数料などを含め、100万〜300万米ドル(約1.5億〜3億円)に達することがあります。さらに、US GAAPやIFRSに対応するためには、内部統制の構築やSECへの開示体制の整備が欠かせません。

上場タイミングと市場の特性

米国市場では、投資家が将来の成長性を重視する傾向があります。上場準備には6〜9ヶ月を要し、グローバルな投資家層をターゲットとします。一方で、日本市場は過去の実績を重視し、準備期間が長く、国内投資家が中心であること、さらに厳しい規制が特徴です。この違いにより、日米間で異なる戦略が求められます。

日米のビジネス慣行の違い

米国市場では、ガバナンスや意思決定のスピードが重視され、柔軟な対応が求められます。一方で、日本企業は厳格な内部統制やコンプライアンス体制を優先する傾向があります。この違いから生じる文化的・組織的なギャップを埋めることが課題となります。また、米国では取締役訴訟リスクへの備えとして、D&O保険(取締役・役員賠償責任保険)への加入が必要になる場合が多いです。

米国IPOの課題への対応策

市場変化への対応計画

前述の課題を踏まえ、具体的な対応策を検討しましょう。SEC規制や市場トレンドの変化に迅速に対応できる体制を構築することが重要です。以下のポイントが挙げられます:

- 規制対応: SECの規制動向を定期的に監視し、潜在的リスクを軽減

- 市場分析: 四半期ごとの市場レポートを活用し、最適な上場タイミングを判断

- 投資家戦略: グローバル投資家との関係を強化し、安定した資金調達基盤を確保

これらの対応を進めることで、市場環境の変化に柔軟に対応できます。

財務準備のステップ

IPO準備において、US GAAPまたはIFRSへの移行は避けて通れません。コスト増やコンプライアンス負担を最小限に抑えるため、以下の手順で進めます:

1. 会計基準の移行計画

専門チームを編成し、財務諸表の再構築や内部統制システムの整備を進めます。また、必要な文書化も徹底します。

2. 開示資料の作成

目論見書には、事業計画や成長戦略を具体的に記載し、投資家に納得感のあるストーリーを提示します。

これらのステップを踏むことで、財務面での透明性と信頼を高めることが可能です。

IPOスペシャリストとの協働

IPOプロセスをスムーズに進めるには、早い段階での専門家との連携が鍵となります。アメリカ資本市場の複雑さを乗り越えるため、Spirit Advisorsのような専門機関が提供するサポートは大きな助けになります。具体的な支援内容は以下の通りです:

- バイリンガルサポート: 日米間の意思疎通をスムーズに進める

- プロジェクト管理: IPOプロセス全体の進行を管理し、最適な意思決定をサポート

- リスク管理: D&O保険の手配など、必要な保護措置を実施

専門家のサポートを活用することで、複雑なプロセスを効率的に進めることができます。

米国IPO成功への道筋

これまでの準備と連携体制を踏まえ、米国IPOで成功するための具体的なポイントを解説します。

米国IPO市場の特徴

米国市場では、過去の実績よりも将来の成長性が重視される傾向があります。特にNASDAQキャピタル・マーケットでは、時価総額が2,000万米ドル以上であれば、収益、キャッシュフロー、資産基準のいずれかを満たせば上場要件をクリアできます。

Spirit Advisorsの支援内容

Spirit Advisorsは、以下のようなサポートを提供しています:

- 6ヶ月以内の上場を目指した戦略の策定

- 100万~300万米ドルのコスト削減を見据えた最適化

- 日米バイリンガルチームによるプロジェクト管理

これらの支援を活用することで、日本企業は米国IPOの複雑なプロセスを効率的に進めることができます。市場の変化に柔軟に対応しながら、成功への道を着実に切り開くことが可能です。